日本可能是下一场金融危机的导火索,类似的观点近来层出不穷。

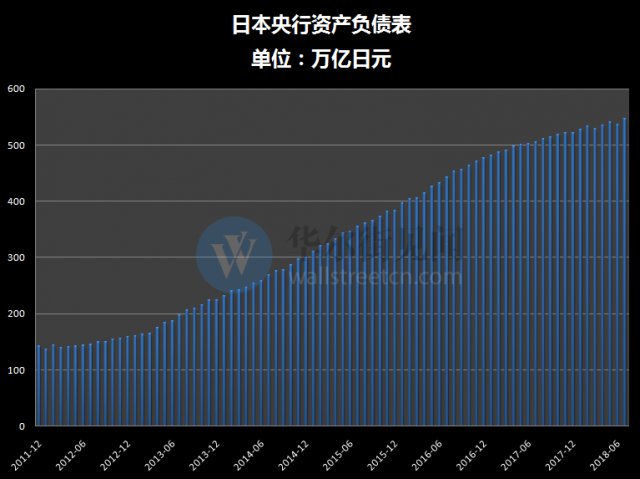

该国央行持有金融资产的规模之大,一直是市场观察家诟病的主要对象,而近几周的日债收益率波动,似乎已经展现出这一行为的后果:由于多数的流动性掌握在日央行手中,一旦投资者情绪出现明显变动,债券收益率就会大幅波动。

短短两周内,10 年期日债收益率就从 0.03% 飙升至 0.11%。

低利率非常必要——即使是极其微小的利率上涨,对于庞大的债务规模来说,都是不能承受之轻。目前日本有四分之一的税收收入,被用来偿还债务。

低利率非常必要——即使是极其微小的利率上涨,对于庞大的债务规模来说,都是不能承受之轻。目前日本有四分之一的税收收入,被用来偿还债务。

全球第三大经济体当然看到了风险所在。为了避免债务危机,日本央行选择了持续扩大资产负债表(虽然最近日央行的资产负债表出现了一些波动),持续买进各种资产来维持价格,但这种手法当然有局限性。

再加上人口方面的结构性问题,通胀和经济增长的前景都难言乐观。老龄化令债务的延续和信贷发展面临困难,如果是其他国家面临人口因素导致的内需疲弱,贬值来促进出口贸易是个不错的选择,但日本在欧美的压力下,再次回到汇率操纵并不现实。

再加上人口方面的结构性问题,通胀和经济增长的前景都难言乐观。老龄化令债务的延续和信贷发展面临困难,如果是其他国家面临人口因素导致的内需疲弱,贬值来促进出口贸易是个不错的选择,但日本在欧美的压力下,再次回到汇率操纵并不现实。